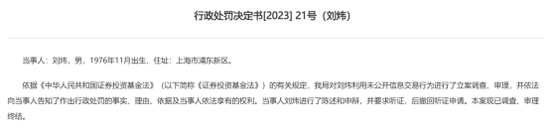

近日,浙江证监局发布的一则行政处罚决定书显示,来自上海的一家基金公司的前基金经理刘炜利用职务之便知悉所管理产品的交易情况等未公开信息,并利用自有资金与所管理的产品进行趋同交易。经计算,刘炜利用账户趋同交易合计成交金额1760.24万元,趋同交易合计亏损36.51万元。

最终,浙江证监局决定,对刘炜处以30万元罚款。

趋同交易亏损36.51万元

罚款30万元

处罚决定书显示,刘炜入职后即参与管理了一只沪港深主题基金,直至2022年9月5日被基金公司决定暂停其职务。2021年2月1日至2022年9月5日,刘炜因职务便利知悉与基金交易有关的研究报告、投资策略、交易标的、交易时间等未公开信息。

来源:浙江证监局官网

随后,刘炜控制他人证券账户“唐某卿”进行趋同交易。具体来看,“唐某卿”这一国联证券账户自成立以来直到2022年9月5日,其中的资金实际为刘炜自有资金。

自账户开立后至2022年9月5日,沪市股票方面,“唐某卿”国联证券账户共交易沪市股票41只,交易成交金额1972.55万元,与其所管理的基金产品趋同交易股票23只,趋同交易成交金额1172.67万元,账户趋同交易亏损22.33万元。深市股票方面,“唐某卿”国联证券账户共交易深市股票24只,交易成交金额1318.72万元,与其所管理的基金趋同交易股票13只,趋同交易成交金额587.57万元,账户趋同交易亏损14.18万元。

经计算,刘炜利用“唐某卿”账户趋同交易合计成交金额1760.24万元,趋同交易合计亏损36.51万元。

对此,刘炜在其申辩材料中提出:第一,无违规操作的故意。由于未对境内法律法规进行详细及全面了解,造成本次违法行为。第二,未获取任何非法利益。趋同交易与基金的交易系同一时间发生,不存在个人账户在基金账户买入股票拉高价格后获益的情况。第三,未造成投资人经济损失。第四,纠错态度良好,积极配合调查、提供资料等。第五,不存在其他违法行为。第六,已采取纠正措施。包括出具承诺函、已完结所有个人相关的交易、辞去基金经理职务等。

而浙江证监局认为,第一,刘炜作为基金从业人员,理应学习并遵守基金法律法规,不了解法律法规等不能成为其免责理由。第二,非法利益获取情况、投资人经济损失情况、纠错态度、不存在其他违法行为、已采取的纠正行为等,我局在作出行政处罚及量罚时已充分考虑。综上,对刘炜的陈述、申辩意见不予采纳。

根据当事人违法行为的事实、性质、情节与社会危害程度,依据《证券投资基金法》第一百二十三条第一款的规定,浙江证监局决定:对刘炜处以30万元罚款。

监管加大惩处力度

根据我国法律法规,金融机构从业人员利用因职务便利获取的内幕信息以外的其他未公开信息,违反规定从事相关的证券交易,泄露未公开信息或者明示暗示他人从事相关交易,是一种严重的违法犯罪行为(俗称“老鼠仓”)。

最近几年,随着法律法规不断完善、监控系统全面升级、执法力度不断加大,金融资管机构一批长期隐蔽的“老鼠仓”交易陆续曝光,相关从业人员受到法律严惩,案件多发态势得到有效遏制。

值得一提的是,7月9日,《私募投资基金监督管理条例》正式对外发布,这是我国私募投资基金行业首部行政法规。该条例中提到,需明确证监会监管职责及监管措施等,对规避登记备案义务、挪用侵占基金财产、实施“老鼠仓”、利益输送等行为加以规范,加大惩处力度,为私募基金行业发展营造规范有序的竞争环境。

今年以来,多例“老鼠仓”交易被查处。比如,今年2月,中国证券投资基金业协会发布了多份纪律处分决定书,对上海天猊投资、上海世祖资产、中金前海股权投资及相关人员的多项违规行为作出纪律处分。其中,上海天猊投资法定代表人因利用职务进行“老鼠仓”操作,趋同交易近5亿元,违规性质恶劣,被“拉黑”3年。