华尔街对美联储的限制性政策正接近尾声深信不疑,基金经理当前的交易操作仿佛加息已成为历史。

摩根资产管理正大举投向股市,景顺旗下至少一支此前布局谨慎的基金已完全转向。DataTrek表示,投资者如今押注的是个股而非宏观主题。

交易员和经济学家几乎一致认为美联储周三将加息25个百分点。市场对于美联储将利率维持在高位的时间,以及年底前是否有必要再次加息存在分歧。但其中一个观点清晰明了:通胀正在下降,这意味着大幅加息和随之而来的波动性已明确地成为历史。

“市场现已完全消化了加息周期即将结束这一信息,”规模11亿美元的Invesco Global Allocation Fund高级投资组合经理、Invesco Investment Solutions投资主管Alessio de Longis表示,“在这方面,更多意外和更多产生波动性的催化剂将来自欧洲央行或英国央行——我认为它们还会进一步加息,而不是美联储。”

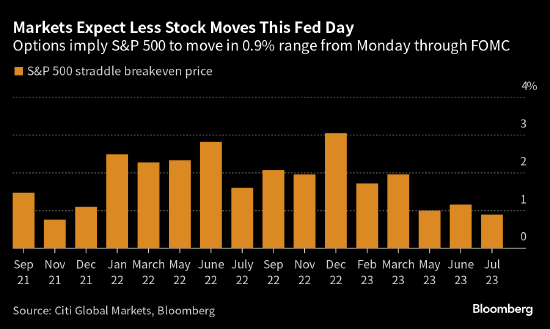

花旗的Stuart Kaiser表示,期权交易员预计从周一到周三FOMC会议结束期间的标普500指数交易区间将为2021年11月以来最窄。他称这表明随着经济数据企稳,市场对美联储决定的看法更为明晰。

De Longis3月时坚定的债券避险立场正发生转变,他在转向高收益率和新兴市场债券的同时减少了对政府债券等避险资产的敞口。他还大举买入中小盘股,认为经济衰退到2024年下半年才会出现,且美联储只会再加息一到两次。

即便对摩根资产管理的多资产解决方案投资组合经理Phil Camporeale而言,经济陷入衰退的可能性似乎也降低。他目前超配股票,并在债券中选择久期。他表示,美联储加息周期的结束将是股票-债券投资组合的福音——过去一年中,此类投资组合因美联储持续加息而受到重创。

他说:“如果我们不认为通胀正在下降且美联储加息接近尾声,我们就不会承担这么大的风险,因为我们对债券的防御性特质不会抱有信心。”

Camporeale表示,鉴于利率波动性预计将下降,债券有望恢复其传统作用,即在投资组合中提供多元化。

曾屡次押错

近来市场对美联储的未来路径重拾信心,不过自去年以来,华尔街已屡次押错央行的决策。美联储持续表示会将利率在更高水平维持更长时间,尽管市场当前定价对应央行将最早在2023年12月降息。美联储官员也暗示通胀率放缓至2%的目标水平需要更多工作,尽管债券市场部分押注认为这很快就会发生。

施罗德美洲多元化资产主管Adam Farstrup表示,如果劳动力收缩和向绿色能源转型等长期动态导致全球价格持续上涨,则美联储可能需要继续干预。他表示,尽管短期内美联储政策显然导致通胀有所放缓,但鉴于美国的宏观经济环境依然复杂,他持更为谨慎的立场,对股票的看法为中性。

“我们看到这种通胀压力的结果之一是由市场驱动的利率周期更为频繁,”他说,“各央行现在又回到了必须更快对通胀压力作出反应的游戏中,因为我们不再处于通缩边缘。”

不过,也有几位分析师正在为灾难做准备。DoubleLine Capital的Jeffrey Sherman称市场应该为美国经济陷入深层衰退做准备,并表示这将使美联储有理由降息1个百分点。

尽管一些投资者持警惕态度,DataTrek Research的联合创始人Nicholas Colas称总体而言市场不再对美联储的下一步举动感到担忧。他表示,标普500指数板块关联度低于五年均值,表明交易员正在针对个股进行押注。

Colas补充说,股市上涨已经蔓延到对经济敏感的个股。股票波动率也下降,华尔街“恐慌指标”Cboe波动率指数VIX远低于长期均值20。

“美联储政策和估值过高的风险是2022年1月至2023年5月期间美国股价的主要驱动因素,”Colas在7月中旬的一份报告中表示,“如今,市场相信我们正步入一个‘后美联储’的世界。”