炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

没有主线的时候炒新炒小又成了市场的主流

文|张云

编辑|郭楠

小蔡的账户“赔半”之后,资本市场顶层改革框架终于千呼万唤始出来。

证监会8月18日盘后发布了一篇长达6000多字的“答记者问”,对于舆论热议的三端改革给出了官方答案。尽管股民段子依旧层出不穷,但预期算是已经稳定下来。至少“T+0”,这个大部分股民认为自己可以驾驭的交易方式,短期内实施无望。

监管层给出的理由很充分,第一,这个交易方式对市场估值的中长期影响有限。换句话说就是,“T+0”利好短线交易,但对中长线没什么太大影响,监管层鼓励的是中长线投资理念。

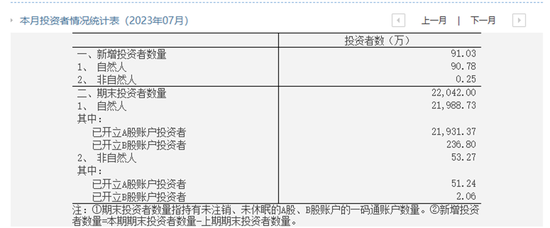

第二,目前A股市场以中小投资者为主,持股市值在50万元以下的小散户占比96%,而机构投资者大量运用程序化交易(也就是坊间所说的量化交易),实行T+0交易将加剧中小投资者的劣势地位,不利于市场公平交易。A股市场的投资者结构再次被公开强调了一遍,需要注意的是这是人数规模,不是资金规模。投资者结构在中证登官网每月都有公布,最新数据显示开立A股账户的自然人投资者约为2.19亿(一码通账户数,即已排除一人开多户的情况),非自然人投资者则仅为51.24万。

“T+0”交易方式目前在衍生品市场、可转债市场、部分ETF上都有实践,对这个交易方式感兴趣的投资者完全可以进入这些交易品种进行体验,但最终结果可能会和大部分投资者的“想象”并不一样。

本周(8月14日-8月18日,下同)A股市场继续探底,北向资金还是持续五日净流出。实际上读数君的A股周记早在一个月之前就提醒各位投资者注意今年7月24日开始实施的内地投资者北向交易权限终止新规。

根据修订后的《内地与香港股票市场交易互联互通机制若干规定》,今年7月24日之后,香港经纪商不得再为内地投资者新开通沪深股通交易权限,存量投资者不得再通过沪深股通主动买A股,所持A股可继续卖出,无持股内地投资者的交易权限由香港经纪商及时注销。

从新规实施后的龙虎榜数据来看,沪深股通的席位已经在热门股中绝迹,取而代之的是一些国内营业部席位。这说明此前通过北向渠道买卖A股的内地投资者,买入的交易权限已经被冻结,只剩存量持股的反向卖出,因此近期对北向持续流出包含了该新规的一部分影响。

继续探底,炒小炒新

周五(8月18日)官方表述出台之前,市场已经自我预演了一整套“活跃资本市场”的大戏,预期与现实的落差,在汇率与宏观数据的加持下致使市场继续探底。

(万得全A周线图)

由于周五尾盘的情绪宣泄,万得全A指数已经跌破前期平台,量能也持续缩小。风格方面微盘股继续上涨,高价股则跌幅较重。同时,高价股周交易额超过低价股三倍。

此前沪深交易所发文表示,正研究将沪市主板、深市上市股票、基金等证券的申报数量要求由100股(份)的整数倍调整为100股(份)起、以1股(份)递增。海通证券研报认为,该机制优化有利于降低投资者交易高价股的成本,便利投资者分散化投资,提高投资者资金使用效率,降低基金管理人的投资管理难度、降低产品跟踪偏离度,对提升股票、基金等市场的活跃度和流动性起到积极促进作用。

本周A股以行业为特征涨跌并不明显,大部分行业也都处于下跌。环保行业涨幅最大,前期AI行业的传媒、计算机、电子等行业跌幅最大。

个股方面,最牛股票并非出自涨幅最大的行业。长青科技(001324.SZ)为主板注册制次新股,行业上属于交通运输设备,概念上则应该归类在机器人。实际上,次新股占据了上周涨幅榜,其中首日盘中创下37倍最大涨幅的盟固利,在恢复涨停板制度后连续三日涨停,赚钱效应拉满,一时间“炒新炒小”又成了市场主流。

忘掉T+0,告别3点下班?

除了市场关心的“T+0”,还有哪些政策措施被股民热议?

一是“延长交易时间,满足投资者交易需求”。从实践的角度来看,这项规则利好资金规模较大的投资者,优化盘中交易拥挤度。同时也可以弱化小作文的影响力,让市场有更多的时间证实(或证伪)、消化(或发酵)各类消息,增加资金操纵股价的难度。

二是“优化交易监管,增强交易便利性和畅通性,提升交易监管透明度。适时推出程序化交易报告制度”。随着制度完善,投资者们或许再也不用自己猜测量化的行为模式了,避免以讹传讹造成不必要的恐慌。

还有一条表述讨论热度也较高——“进一步推动中国特色估值体系建设。突出扶优限劣,研究对于破发或破净的上市公司和行业,适当限制其融资活动,要求其提出改善市值的方案”。

小刀看到这条表述之后马上将行情软件中破发、破净的公司找了出来。通达信数据显示,截至8月18日,破发的公司共有401家,大部分集中于科创板;破净的公司共有322家,银行业最为集中。这些可能会被限制融资活动的上市公司,后续是否有改善市值的方案和动力需要重点关注。

此外就是关于公募基金端的改革事项,如放宽指数基金注册条件,提升指数基金开发效率;推进公募基金费率改革全面落地,降低管理费率水平;引导头部公募基金公司增加权益类基金发行比例,促进公募基金总量提升和结构优化;拓宽公募基金投资范围和策略,放宽公募基金投资股票股指期权、股指期货、国债期货等品种的投资限制等。

放宽指数基金的注册条件与降低费率便利了基民申赎该类基金,拓宽投资范围也令公募基金产品抗风险能力增加,有利于未来吸引更多的中小投资者。

此外,指数基金这类工具型产品还将吸引更多长期资金。证监会表示,将丰富个人养老金产品体系,将指数基金等权益产品纳入投资选择范围。

指数基金的分类相对来说范围比较明晰,跟踪的范围大多数是行业、主题指数,或者风格特征指数等。可以预见的是,针对某类行业,和某类风格的投资模式将在二级市场中获得更多流动性,持续性也比较有保障。这也是《A股周记》长期跟踪每周行业指数,和风格特征指数表现的初衷。