出品:新浪财经上市公司研究院

作者:新消费主张/木予

“运动科技第一股”Keep以收跌7.72%为新年第一个月画上句号。

截至1月31日收盘,Keep每股报5.02港元,较发行价和开盘价分别跌去82.64%、83.43%,再创历史新低。市值仅剩26.39亿港元,与2023年8月的最高点相比,不到5个月的时间内蒸发约183.35亿港元,不足发行市值的六分之一。

面对“跌跌不休”的股价,Keep并非毫无作为。

1月15日,Keep高调宣布与OPPO达成战略合作。据公开报道显示,双方的合作内容包括但不限于共同研发手环、手表等及核心器件,共享各自的ODM厂商资源,优化手机、手表与Keep App的联动体验,探索AIGC和大模型等先进技术应用等。但资本市场似乎不再为“软硬结合”的故事买单,经历短暂回暖后Keep股价再次进入下跌通道,连续5个交易日累计跌去18.11%。

值得关注的是,Keep于2021年12月3日完成的F-1轮融资,发行对象为天进贸易有限公司(下文简称:天进贸易)。而这家注册在香港的私人企业,实际控制人正是OPPO的创始人陈明永。据招股书显示,该轮融资合计7000万美元,每股成本5.19美元。若按照Keep最新前收盘价粗略推算,陈明永已浮亏87.67%。

此番大张旗鼓地宣布合作,或是Keep与机构股东联手提振股价之举。然而就目前的形势而言,实际收效甚微。

暴跌超八成C轮后机构已浮亏 五源资本解禁减持超200万股

Keep的暴跌噩梦,从12月初开始。

2023年12月4日,Keep被上交所纳入“港股通”候选股票。这本意味着境内符合资格的投资者也可以参与公司股票交易,为其带来更多成交量和增量资金。不料当日Keep股价却出现“断崖式”下跌,单日跌幅高达27.56%。此后更是一路走低,截至2024年1月3日,Keep的市值约为71.81亿元,1个月内缩水52.65%。

1月4日开盘,Keep股价再次“跳水”,一天之内跌去34.11%,登上港股跌幅榜榜首。接下来的6个交易日,Keep从每股9港元降至每股5.86港元。局面直至宣布与OPPO合作才稍微有所好转,但与5周前相比公司市值已减少近80%,堪称打“脚踝斩”。

与此同时,Keep还迎来了两轮解禁。1月1日,首发股东中的26位股东解禁,涉及限售股股数合计约42745.43万股,占总股本81.32%。1月12日,另有2位股东在上市首日180天后解禁,股数合计约8873.04万股,占总股本16.88%。

而Keep上市之际发行量偏低,仅占总股本约2%,解禁前日均成交量只有43.46万股。限售股解禁将为二级市场注入大量流通股,一旦机构股东大笔抛售,必然会造成股价震荡。

从投资财务回报的角度来看,机构股东出逃也许只是时间问题。

据招股书披露,Keep在上市前共完成了9轮融资,A轮至F-1轮的融资成本分别为每股0.13美元、0.28美元、0.62美元、0.70美元、2.06美元、2.42美元、4.10美元和5.19美元。如果基于当前汇率折算,Keep每股价格低至0.64美元,高盛集团、Coatue Management、腾讯投资、高瓴资本、软银愿景基金等多家C轮后参投的明星机构均已浮亏。其中,前三名软银愿景基金、天进贸易和时代资本累计浮亏2.85亿美元,占比接近六成。

早期投资者同样损失惨重。经梳理,除了Ventech China和BAI资本整体实现小额浮盈,五源资本和纪源资本的浮亏规模也在千万美元级别。在股价毫无起色的状况下,五源资本率先减持离场。

据港交所最新权益披露信息显示,1月11日和15日,五源资本先后通过旗下的Morningside China TMT Fund IV, L.P.、Landmark Trust Switzerland SA、Morningside China TMT GP IV, L.P.和TMT General Partner Ltd.四个实体减持223.64万股,持股比例降至4.90%。依照两个交易日的收盘价简单测算,五源资本分别将423.44万港元、823.78万港元落袋为安。

营收缩水、月活下滑 盈利焦虑依旧无解

用脚投票的背后,是一二级市场投资者对Keep长期发展的不安。

据中期业绩报告显示,2023年上半年Keep实现总营收9.85亿元,同比下降2.67%,是自2019年以来的首次下滑;经调整净亏损(Non-GAAP)录得2.23亿元,净亏损率约为22.7%,与2022年上半年相比扩大8.7个百分点。

营收、净利双降,成立近10年的Keep仍未找到盈利良方,4年半的时间内累计亏损近25亿元。更为令人担忧的是,公司曾经的支柱业务开始动摇、核心用户不断流失,奖牌生意能维持多久也是未知数。

财报数据显示,曾占据Keep营收“半壁江山”的自有运动品牌产品业务,2023年1-6月收入约为4.66亿元,同比减少9.52%,对总营收的贡献降至47.36%。Keep解释称,自有品牌运动产品收入的减少,主要由于健康食品类产品销售额减少造成。

近年来,健康食品赛道竞争愈发激烈,各新兴品牌加速跑马圈地,消费者可选替代品较多。而Keep的健康食品类产品大多由第三方工厂代工生产,口味、品质和价格都无特别之处。不同于智能硬件设备,健身装备、运动服饰和健康食品等配套运动产品与线上内容不存在协同关系,性价比和售后体验是决定消费者购买行为的关键。缺乏差异化优势的Keep,自有运动品牌产品销售业绩继续恶化恐难以避免。

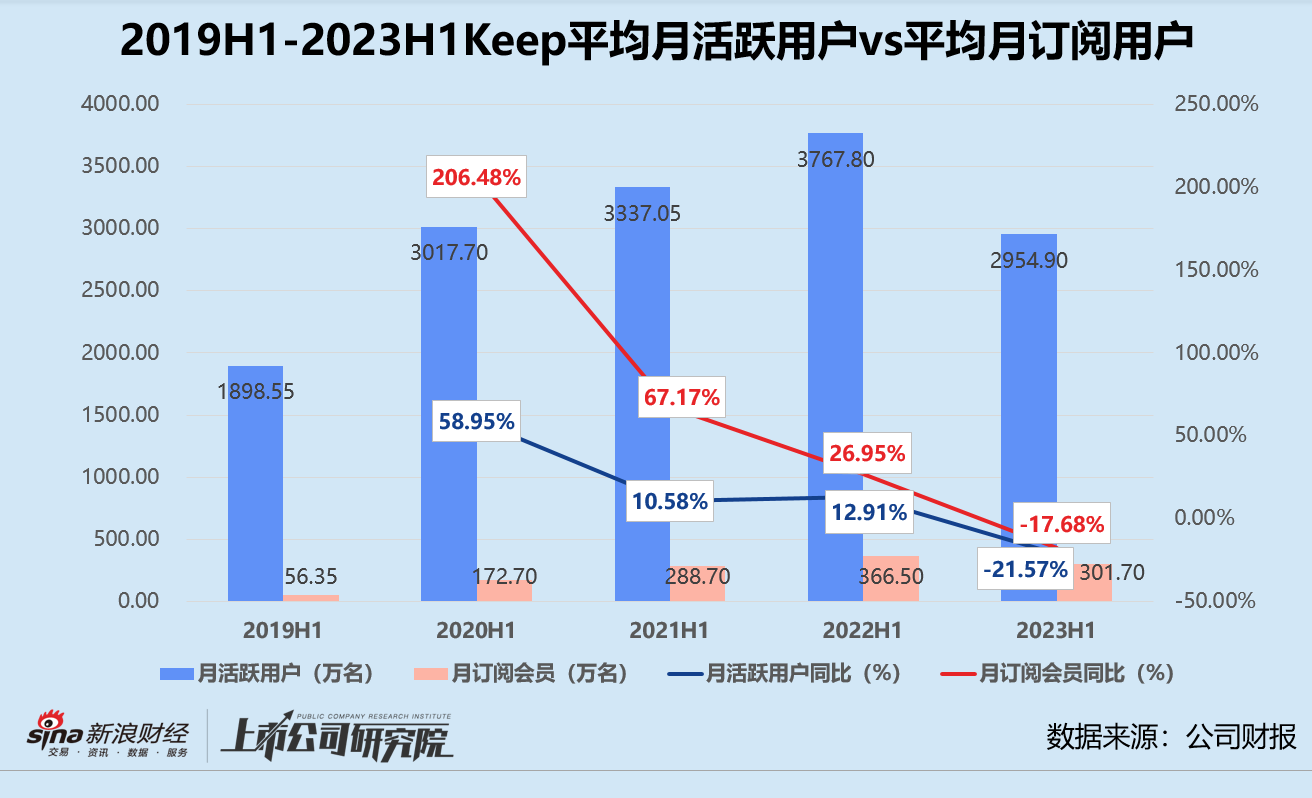

此外,作为互联网平台,Keep流量增长疲软,活跃用户数走低。截至2023年6月30日,平台平均月活跃用户约为2954.9万名,同比减少812.9万名,与2022年末相比减少208.9万名;平均月订阅用户约为301.7万名,同比下降17.68%,与2022年末相比下降7.71%。

结合往期数据分析,冬季人们的运动意愿相对较低,因此第三季度和第四季度Keep的月活跃用户和月订阅用户数量会出现下滑。但第一季度和第二季度,平台的用户数量通常保持增长态势。2023年上半年两项核心经营指标反常出现负增长,一定程度上说明Keep在用户留存方面已经出现危机。

流量匮乏直接导致Keep的广告收入锐减。报告期内,公司仅实现6943.7万元广告及其他收入,而2022年同期该指标为8832.9万元。细分业务收入占总营收的比例约为7.05%,较2019年减少超10%。另一方面,用户规模缩减令内容创作者不得不另寻出路,而优质内容的下降又会令更多用户出走,Keep无奈陷入恶性循环。

至于唯一增长的会员及线上付费内容业务,主要由虚拟体育赛事驱动。用户需支付29元至139元不等报名费,完赛后即可获得实体奖牌。Keep在业绩报告中坦言,2023年上半年每名虚拟体育赛事付费用户平均收入同比增长约30%,带动每名月活跃用户的月均收入从4.5元涨至5.6元。

不过,虚拟体育赛事的履约和运营成本并不低。据财报数据显示,截至2023年6月末Keep该项业务的相关成本约为8530.8万元,同比提升27.36%,而同期会员及线上付费内容收入增速仅为10.02%。与热门IP频繁联名带来的热度也在明显退潮,社交平台上不少Keep奖牌收藏者已陆续“退坑”。

高投入的赛事活动会将多少用户转化为月活跃或订阅用户?实体奖牌又何时会被新的“社交货币”取代?Keep的盈利焦虑仍是无解难题。