炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中国财富管理50人论坛

2024年,对于全球经济增长前景、权益和固收领域投资机会、地缘冲突下的大宗商品市场演绎情况、能源市场前景、全球范围内的大类资产配置策略,以及如何看待未来一段时间的中国经济增长前景和投资机会等等问题受到市场关注。为此,全球财富管理论坛(GAMF)与中国财富管理50人论坛(CWM50)共同举办“2024年全球市场展望与投资策略”专题研讨会,邀请全球市场人士和专家学者等,共同就当前形势下的投资策略问题进行研讨,为机构投资者提供交流沟通的平台。摩根资管亚太区首席策略师许长泰参会并作专题发言。

许长泰首先结合当前中国市场以及全球投资环境,阐述了当下对股债投资组合以及其中的传统负相关的理解;由此分析了当前全球利率周期下,应该如何考虑资产配置问题;并指出亚洲股票2024年投资机会中存在四大方面的亮点,值得投资者留意。

我主要分享三方面的内容。第一,如何考虑股债投资组合及其中的传统负相关;第二,在当前全球利率周期下,应该如何考虑资产配置;第三,亚洲股票的投资机会。

一、股债投资组合及其中的传统负相关

在过去的10年、15年里,对中国市场的投资有表现很好的时候,但最近几年的困难表现相对多一些。整体来说,如果中国的投资者要实现投资目标,除了投资中国市场以外,添加一些全球的投资元素,可以把整个风险波动管理做得更好。同时,可能也会找到和中国市场相关性不高,但能够提供回报的一些机会。所以综合来看,过去十年间,中国投资者对于全球资产的兴趣或者需求有所增加也是很正常的现象。

不论是在中国,还是在亚洲的其他市场,甚至海外市场,都可以看到全球投资者对全球的投资配置情况,包括权益、固收,甚至一些私募市场,这些投资配置都能为投资者带来较大帮助。

特别是2022年,我们就遇到过一个比较大的难题。传统思想是股票和固定收益有互相对冲、互相抵消的特性,因此在股票市场表现不好的时候,固定收益,特别是成熟市场的政府债券,或者其他类型的环球债券能够提供收益,同时在价格方面存在负相关,而2022年的市场表现可以说是严重挑战了传统思想。

股票市场有涨有跌,但是在固定收益,特别是美国政府债券部分,始终呈上涨趋势。从20世纪70年代到2022年或者疫情前后,美国国债市场经历了将近40年的牛市。在全球通货膨胀一直呈向下趋势的时候,政府债券的利率继续下行。因此,不论股票市场表现好或不好,其实在固定收益,特别是政府债券的部分能够赚到的回报都是不错的。

但如果全球的通货膨胀环境出现了结构性登顶的变化,比如全球供应链向更加区域性或者多元化变化,全球的通货膨胀从过去十年、二十年的低点逐步回到美联储的2%,甚至以上的目标。这也代表了过去四十年国债、债券牛市可能已经告一段落,股债风险能够对冲的传统关系,预计也会出现非常大的转变,这也代表了在未来的资产配置中,我们在地区、资产类别以及非标产品或非标资产配置方面,应该更加多元化。

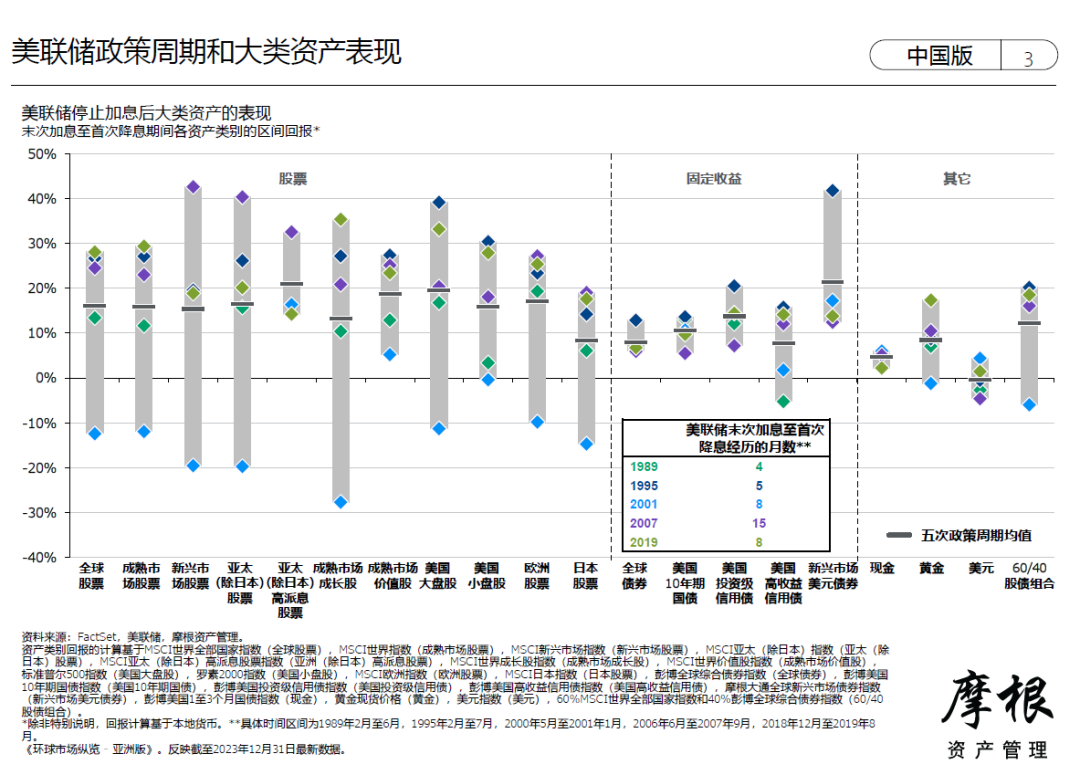

2022年是股债双跌双收的情况,因为通货膨胀大幅上升,而使得全球的央行也需要非常快速、非常积极地升息。2023年股债表现相对稳定,这是价值回归的表现,而使得投资者能够从资产配置中赚到价值的回报。但2024年,在美国的企业债、信用债等固定收益方面,美国经济软着陆的情景完全反映在价格中,投资债券信用差带来的回报空间非常有限。这是在美联储过去股市的加息周期完结之后的一年,基本股票和固定收益都有相对不错的表现,如果我们进入降息期,全球的股票和固定收益应该能够为投资者带来不错的回报。

二、在当前全球利率周期下的资产配置考虑

我们认为2024年的投资环境下,股票、固定收益都应该持有。尽管譬如亚洲、美国等很多地区,可以拿到4%~5%的定存利率回报,看起来很吸引人,但我们认为合理的股债投资组合能够大幅跑赢现金的回报。如果再过几年,美联储的货币政策从逐步宽松回到收紧状态,可能需要对股债配置多一些考量,因为很有可能在下一次升息周期时,股债均会出现下跌的情况。我们可能会再多关注一些私人市场,比如基建或私募基金,这对于丰富投资者的投资组合非常重要。

三、亚洲股票的投资机会

刚才我们讲了很多资产配置的大方向或长期考量,对于亚洲股票的投资环境,我们认为2024年其实有非常多的亮点。

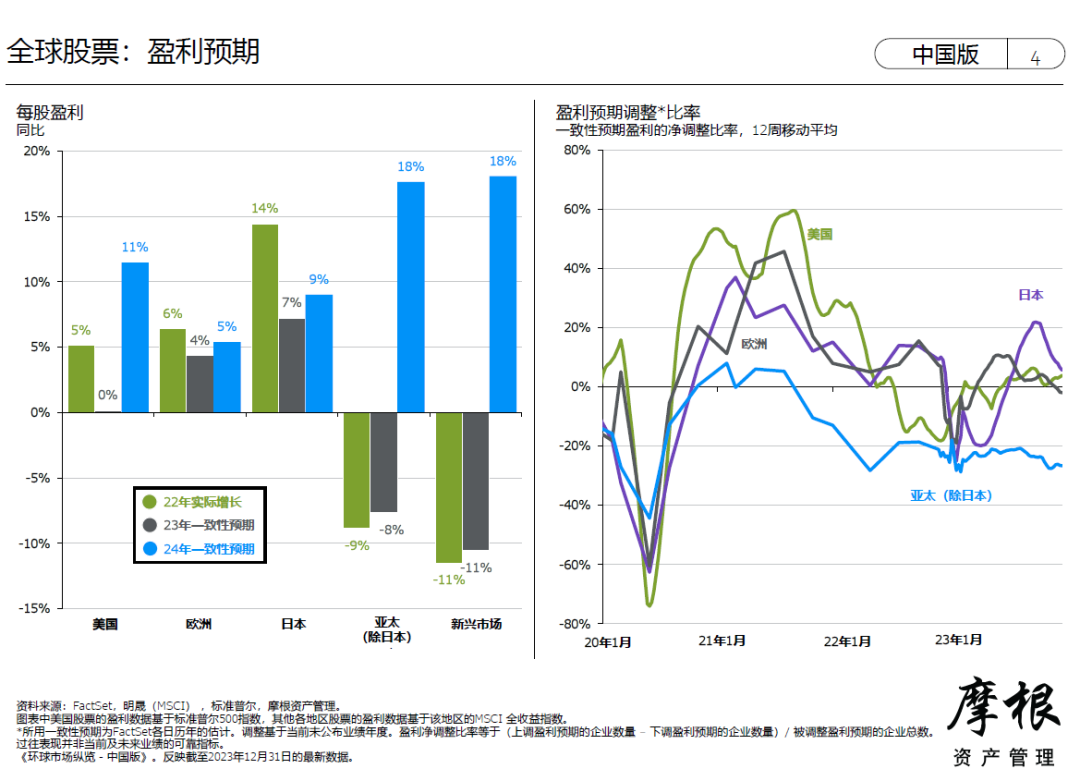

第一方面是美联储货币政策的影响。美联储的货币政策从过去两年的升息到现在已到达高原期,今年下半年可能开始出现降息的动作,这对亚洲的资产有正面帮助。2022—2023年,美股企业在亚洲地区面临很大的盈利挑战,中国的经济放缓是其中一个原因。

第二方面是出口问题。2023年亚洲地区的整体出口表现都相对比较疲弱,其中去库存的周期可以说是非常重要的角色。但是我们认为2024年去库存的过程基本已经完结,中国乃至整个东北亚的出口数据已经逐步从寒冬回春。在这一角度下,如果亚洲的出口表现和整体盈利表现两者相关性非常高,其实也代表了2024年亚洲地区的盈利增长很有可能要比美国,甚至很多成熟市场来得强劲。

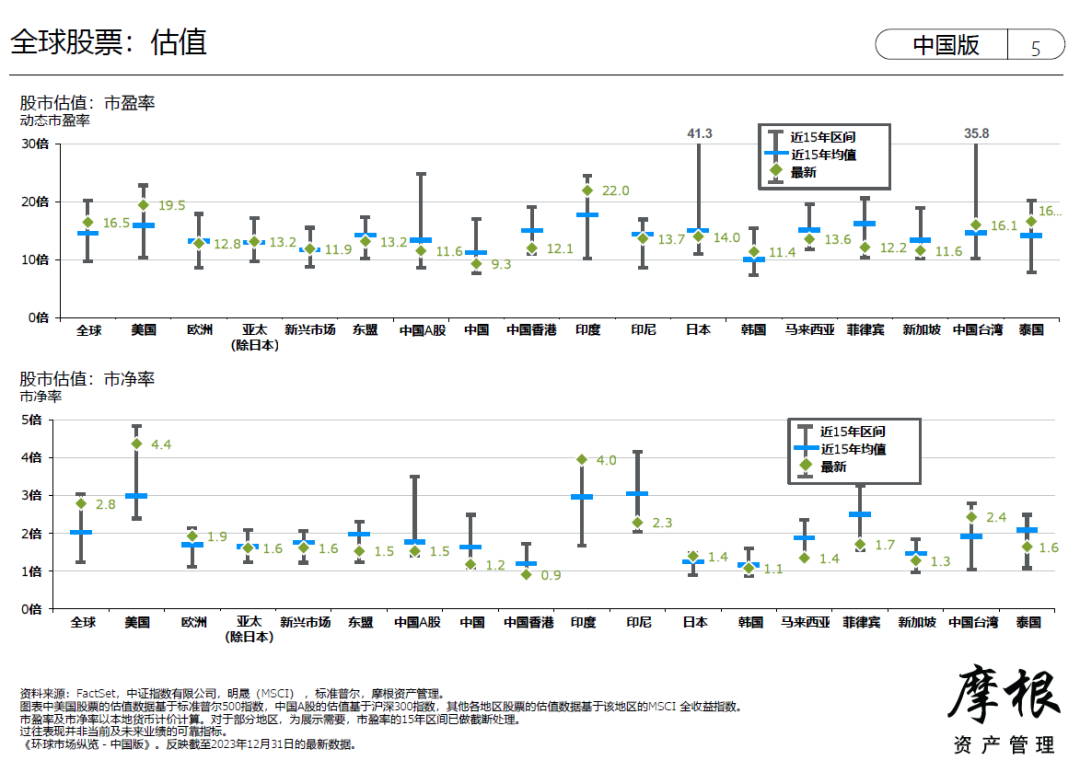

第三方面是估值问题。如果从六七家比较大型的企业来看,美国的股票估值相对偏贵。而在亚洲地区,除印度外,现在大部分的亚洲市场市盈率和长期的平均是相对接近的,香港市场、A股市场则是更加便宜。

从投资的角度来看,在一个估值相对比较便宜的时候,很多不好的消息都已经消化,因此我们认为亚洲地区面对的是盈利有改善,估值也非常合理,甚至有一些市场是处于偏低的状态,所以这为亚洲的股票市场提供了非常有利的环境。

第四方面是美元趋势。美元应该会有一个缓慢贬值的方向,在过去一年中,每当美国国债收益率逐步下降的时候,美元都出现了贬值的状态。虽然不同的国家、不同央行的央行政策降息速度会影响个别汇率贬值或者升值的速度,但我们认为整体来看美元还是偏高估的货币;很多亚洲货币,包括日元以及很多东南亚的货币,他们是偏低估的。如果美元真的能够从过去几年的强势变为缓慢贬值的趋势,同时亚洲货币也能享受这一轮升值浪潮,相信能够有外资回到亚洲市场。因此,从美联储货币政策、盈利表现、估值水平和美元大方向等多方面来看,今年亚洲的权益市场相对有利。

当欧美经济放缓的时候,亚洲的出口表现会有所改善,去库存是其中一个原因。此外,人工智能的开发对于器材、零件的需求会有所增加,现在越来越多的手机、平板电脑、笔记本电脑等都可能会有人工智能运算的能力,虽然不像云端那么厉害,但起码可能会带来新的产品周期,这对于中国台湾地区或者是韩国的零件生产商而言,很有可能在2024、2025年能够继续带动出口表现。

四、2024年投资策略重点

总体而言,第一,从长期的投资来看,中国投资者必须大量投资在中国的权益市场、固定收益,但是全球市场作为一个分散风险、提供另外一些回报来源的角色,也不可以忽视。

第二,传统的考虑是股债的传统负相关性,但未来如果通货膨胀是稳定且偏高的水平,股票和固定收益的负相关性变弱,甚至有正相关,那么如何能够为投资者提供风险分散的功能?地区的分散、行业的分散、不同类型资产的分散,相信都能够为投资者带来效果。

第三,亚洲股票在2024年有多个亮点同时出现,投资者可以多加留意。