8月19日晚间,A股4家快递公司披露7月经营数据。

其中,申通快递继续狂奔,营收和业务量增速均领跑4家公司,其业务量同比增长35.37%,也是唯一增速超过30%的公司。4家公司单票收入继续下滑,韵达股份以价换量明显,单票收入同比降幅最大,达到10%。

国家邮政局发布的数据显示,2024年7月,我国快递业务量完成142.6亿件,同比增长22.2%;快递业务完成收入1107.7亿元,同比增长14.1%。截至8月13日,今年我国快递业务量已经突破1000亿件,同比提前71天,保持高速增长。

华源证券研报分析称,当前快递需求坚韧,终端价格总体处在历史底部水平,下行空间有限。短期行业价格竞争持续,但未进入恶性竞争,总部业绩仍较为稳健,板块情绪有望再次修复;中长期仍坚持龙头配置思路,竞争环境下龙头具有产能优势、件量规模优势、定价与降本优势,或将是份额与利润双升的长期分化局面。

截至8月20日A股收盘,申通快递(002468.SZ,股价8.54元,市值130.73亿元)、圆通速递(600233.SH,股价14.78元,市值509.21亿元)股价分别上涨0.71%、2.64%,顺丰控股(002352.SZ,股价34.2元,市值1647.04亿元)、韵达股份(002120.SZ,股价6.32元,市值183.23亿元)股价分别下滑0.41%、4.39%。

申通营收、业务量增速再领跑,4家公司单票收入均下滑

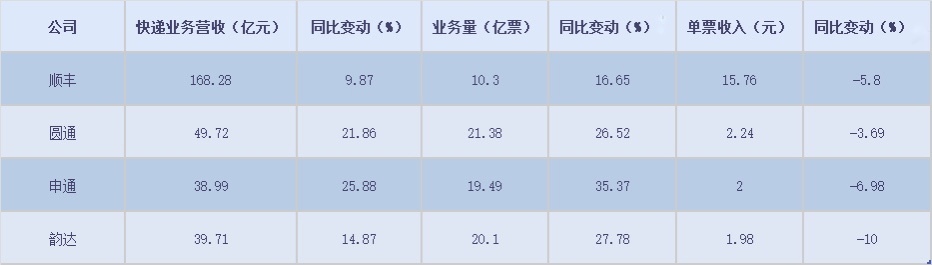

公告显示,顺丰7月速运物流业务营收168.28亿元,同比增长9.87%;业务量10.30亿票,同比增长16.65%;单票收入15.76元,同比下滑5.8%。

此外,顺丰供应链及国际业务收入为63.7亿元,同比增长32.40%。顺丰表示,受益于国际海运运费上升且货量稳定,以及国际空运需求增加,使得公司国际货运及代理业务收入实现较高同比增长。同时,公司持续深化业务融通,不断开拓供应链及国际市场。

圆通7月快递产品收入49.72亿元,同比增长21.86%;完成业务量21.38亿票,同比增长26.52%;快递产品单票收入2.24元,同比下滑3.69%;申通7月快递服务业务收入38.99亿元,同比增长25.88%;完成业务量19.49亿票,同比增长35.37%;快递服务单票收入2.00元,同比下降6.98%。

韵达7月快递服务业务收入39.71亿元,同比增长14.87%;完成业务量20.10亿票,同比增长27.78%;快递服务单票收入1.98元,同比下降10.00%。

4家快递公司的竞争依然焦灼。在6月业务量增速反超韵达后,申通本月业务量和业绩增速继续领跑,韵达业务量增速仅次于申通,但是营收增速却落后于申通、圆通,以价换量明显,单票收入同比下滑幅度最大,为10%。

机构预测:恶性价格战基础不再,行业仍有超额成长性

值得一提的是,进入7月以来,快递公司正式开启下半年的业绩比拼,行业竞争也即将进入关键时期。

对于快递企业7月业绩及行业整体情况,信达证券研报分析,快递业务件量增速中枢稳步回归,剔除2022年新冠疫情因素,今年前7月行业快递业务量较2021年同期复合增速接近20%。结合中通快递首席财务官颜惠萍在中通快递2024年第一季度未经审计财务业绩公告中的指引,信达证券预计2024全年快递行业业务量或仍能维持15%~20%甚至更高的同比增长。

研报同时提到,电商快递件量规模扩张增速仍在,直播电商进一步崛起背景下,一方面网购消费渗透率进一步提升,另一方面网购消费行为的下沉化和碎片化推动了单快递包裹实物商品网购额的下行,快递行业相对上游电商仍有超额成长性。

而在盈利能力方面,研报认为,快递头部企业的单票成本费用仍有望在规模效应、资产替换、管理改善及或有的末端无人化履约渗透率提升驱动下进一步优化。基于单票成本费用的下行,快递头部企业将拥有更加灵活的单价调节能力,如若单票价格降幅不高于单票成本降幅,那么单票盈利仍有望维持稳健或向上提升。

中邮证券研报则分析称,各快递公司资本开支陆续达峰回落,不再有恶性价格战的基础。仍看好各快递公司业务量持续增长拉动营收规模,同时,降本增效改善单位盈利水平。

(文章来源:每日经济新闻)